推荐保险

- 几百元保到 19 岁!宝宝医疗险这样选,小病大钱都能报(附 2025 年性价比之王投保指南)

- 给孩子买百万医疗险,这5个坑别踩!附2025年高性价比少儿医疗险测评

- 多次重疾险 “卷王” 登场!重疾险性价比之王,选它就对了!

- 孩子意外险买哪款?选中国平安小顽童6号少儿意外险

- 最快3年回本、IRR达2.48%!家庭现金流规划神器来了

- 鑫享阳光(菁英版)终身寿险,回本快,收益高,这几类人优先考虑

- 给孩子买百万医疗险,这5个坑别踩!附2025年高性价比少儿医疗险测评

- 几百元保到 19 岁!宝宝医疗险这样选,小病大钱都能报(附 2025 年性价比之王投保指南)

- 骑小电驴的注意!这款骑行险79元起,保自己、保爱车,还保他人

- 孩子意外险买哪款?选中国平安小顽童6号少儿意外险

全部文章医疗保险

保险怎么配置?2022年保险配置方案分享,省钱方案,点击获取>>

导语:保险配置是一个很大的学问,市场上保险千千万万,看的眼花缭乱。该如何选保险?今天给大家推荐,让大家少走弯路!

很久没有专门给大家系统出过成人保障的内容了,如今疫情之下,大家对于身体的健康程度愈发重视,保险意识也逐渐增强,是时候重新好好说说了~

今天就以保险小白(谁都能看懂的)视角统一给大家说一下成人保险的配置思路。

除此之外,为了让大家易于理解,小伞君还根据不同人群分别配置了3套保险方案~

划重点!看完这篇文章,你能获取以下3点信息:

1.成年人面对的3大主要风险

2.可转移成年人风险的6类保险

3.适合成年人的3套保险配置方案

01.成年人面对的3大主要风险

我们都知道,保险的运作原理是风险分摊,在配置保险之前,我们要先清楚,作为一名成熟的大人,我们究竟在面对着什么风险?

风险1:意外风险

每个人都不想发生意外,但往往又是难以预见的。

据国家统计局显示数据:中国每年非正常死亡人数超过320万,平均每天有8767人死于意外事故,平均每分钟6人意外死亡。也就是说,在你看完这篇推送的5分钟里,至少有20个人,在各种意外事故中死亡。

身负重任的成年人,一旦发生身故、伤残,对于整个家庭而言,经济上会造成巨大的影响。因为一场意外导致一个家庭的崩塌,这样的事件比比皆是。

风险2:罹患重大疾病的风险

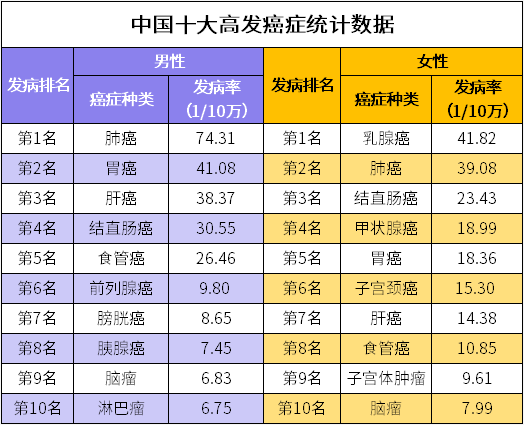

重大疾病=癌症+其他重疾

而重大疾病的发病率有多高呢?以癌症为例。

来源于国家癌症中心

根据国家癌症中心的数据,全国每天约1万人确诊癌症, 每分钟约7人确诊患癌。

庆幸的是,伴随医疗技术的快速发展,癌症治愈率大幅提升。英国顶尖医学杂志《柳叶刀》发表了一份报告,里面一份中国癌症5年净生存率显示,2000-2014年中国大部分癌症5年生存率都有提高,乳腺癌5年生存率甚至达到83.2%。

但如果罹患重疾,我们面对的不仅是高额的治疗费用,还有自身劳动力降低,收入急剧降低。

风险3:长寿风险

长寿也是一种风险吗?是的。

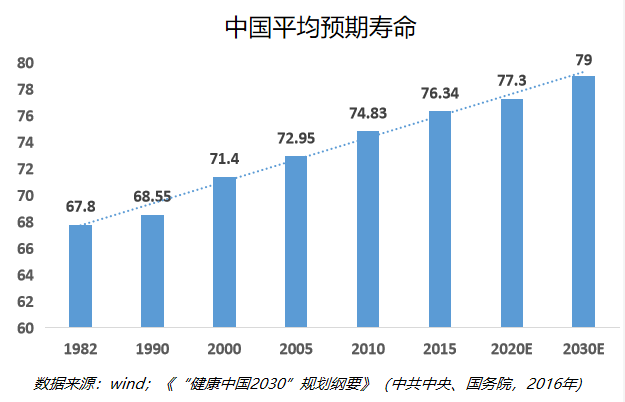

随着医学和科技的进步,人类的寿命越来越长。据《健康中国2030规划纲要》数据显示,中国平均预期寿命到2030年将增长至79岁。

在《百岁人生:长寿时代的工作和生活》一书中,有个数据也很值得关注,作者根据“人类死亡率数据库”提供的数据计算得出了一个结论:21世纪初出生的人有一半的概率活到100岁,这是关于长寿时代的一个基本事实。

而随着人的生存年龄拉长,患病的概率会呈现级数增长,除此之外,更长的寿命意味着想要维持住目前的生活水平,我们需要储备更多的养老金。

而我们正在面临的是(社会)养老金空缺、延迟退休、被鼓励自主创业……用一句话来定义长寿风险,就是:“活得太久、储蓄太少、花得太快”。

02.可转移成年人风险的6类保险

我们要买什么样的保险来应对以上的风险呢?

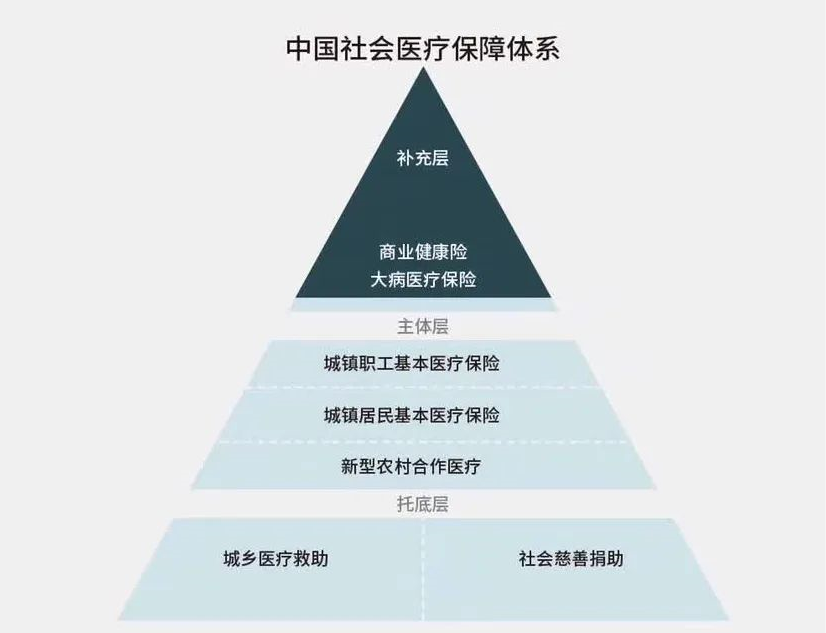

大家都知道社保和商业保险是互相补充的关系,不同的商业保险又能帮助我们转移不同的风险。

小伞君在前面总结的3大主要风险都属于低频高发的风险,可以选择一些保额高保障全面的险种。对于生活中一些高频低损失的风险,直接用基础保障来覆盖。下面具体跟大家说说:

高频低损失:社保、其他政府福利保障、意外险(意外医疗)

低频高损失:意外险(意外身故全残)、百万医疗、重疾险、寿险、年金险、增额终身寿

社保就不用小伞君多说了,一定要买!但是一些政府福利保障,需要大家及时关注,每年都会有一些新的出来,通常都是小价格、高保障~不买白不买,担心错过的可以及时关注咱们的公众号或视频号的更新。

① 意外险:杠杆超高超实用

买商业保险,成年人优先需要配置的就是意外险。

其保障范围广泛,一般只要是外来、突发的、非本意、非疾病的都算,比如交通事故、自然灾害、火灾溺水、运动风险、坏人打劫等等,保险公司都会赔偿。而且意外险产品形态简单,且价格便宜,非常适合作为第一份保单。

意外险虽不能规避意外事故本身,却能在不幸发生时,补偿事故带来的损失。

挑选小技巧:重点关注意外身故、伤残保障的保额,预算允许情况下保额越高越好。如果是经常出差或自驾的朋友,还可以关注交通工具的额外赔付。

② 重疾险:可一次性获得赔偿

重大疾病保险,只要确诊的疾病是符合保险条款中的保障对象,那么就可以一次性获得保险公司的赔偿,一方面可以减轻个人的医疗支出负担,更重要的作用是在于补偿生病期间家庭经济损失,即使生病了,整个家庭的生活水平也不会受到太大的影响。

挑选小技巧:预算紧张,首先要保证关键时期的保额充足,再考虑终身(在不考虑年龄因素的情况下);先消费型,再考虑含身故责任;附加轻症、中症及豁免更全面。

③ 百万医疗险:重疾险好搭档

作为重疾险的好搭档,百万医疗一般不限疾病、不限社保、住院就可以报销,报销比例超高,通常几百元的价格就可以买到几百万的保额。

重疾险赔偿的费用,主要用于弥补康复期3-5年内的收入损失。而百万医疗正好报销住院所需的治疗费用,相辅相成,互相弥补。

挑选小技巧:优选选择续保条件好、保障内容无缺陷,增值服务好的产品。

④ 定期寿险:家庭责任的体现

定期寿险,是身故就能赔偿保额的保险,保障人生的最大风险—死亡。也是特别能体现家庭责任的一种险种。

赔偿的保额可以用来家庭后期费用支出,解决车贷、房贷等债务偿还问题、老人赡养问题等。

挑选小技巧:健康告知宽松的定期寿险,家庭支柱优先配置,保额最少要覆盖子女教育资金、负债、老人后期的赡养费。

⑤增额终身寿:满足多元化财富保障需求(孩子教育金、婚嫁金、自己的养老金等)

增额终身寿同样也是终身增值,相对于养老年金来说,增额终身寿支取现金价值会更加灵活一些,所以可以做多用途的财富保障规划。可以自己灵活规划支取的时间和现金价值金额(在条款规定范围下)。

最后到了选择产品的时候了~买哪款?怎么搭配?小雨伞保险作为一个严选+定制的平台,已经帮大家选好了,小伞君做了3套成人保险方案给大家~

⑥ 养老金:规划养老的绝佳选择

养老金保障的风险,主要是“长寿风险”,即人们因为活得太久,寿命远远超出了自己的预期,而导致为养老储备的积蓄被花光、无法有尊严地终老的风险。

养老金可以终身增值,活到老领到老,有安全稳定保证保单利益的优势,所以很适合用来做养老规划。

03.适合成年人的3套保险配置方案

方案①:保费2442元,保障860万

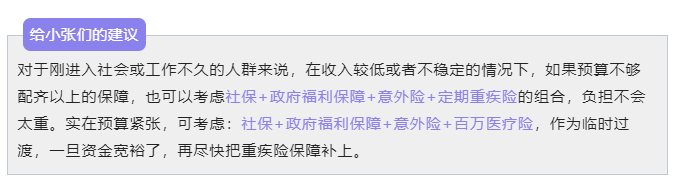

适合人群:大学生毕业生/初级打工人

一年前的小张在凤凰花开的路口,挥一挥手告别了夕日的大学同学,带着毕业失恋的伤痛与一脸因为熬夜肝游戏留下的痘印,步入了残酷的成年人世界,至今1年有余。幸运的他,在这个史上最难应聘季,眼含热泪接受了公司的强制降薪而不是被劝退,如今是一名收入5000元,年芳26岁的初级打工人。

作为一名高中老师的孩子,除了有一些痛苦的童年(学习)记忆,幸运的小张,基本不用担心父母的养老问题,家庭责任≈0.000000001,针对“小张们”,小伞君配置了如上图所示的保险方案:

1.针对意外风险,配置30万一般意外身故伤残+2万意外医疗+20万急性病身故(含猝死)的成人意外保障。

2.针对大病风险,配置了30万重疾险+800万百万医疗的大病保障。

每年的总费用2766元,对于刚工作不久的成年人来说,意外险和医疗险的保额是比较足够的,但是重疾险30万的保额,保至70岁,保障不算特别充足,等小张以后涨工资了再加保。

如果小张身体状况不太好,比如结节、息肉等常见疾病,可以选择投保超玛7号(易核版),同样也是30万的保额,就是保费会些微贵一些,总保费算下来是4068元。

产品直达

和泰人寿超级玛丽7号重疾险(经典版),重疾二次赔,同种亦可赔;癌症间隔短,获赔概率高。

国宝人寿超级玛丽7号重疾险(易核版),常见疾病容易买,价格实惠保障强。

中国人保大护甲3号Pro成人意外险,每天低至3毛钱,意外/新冠保障全,不限社保都能赔。

太平洋保险蓝医保百万医疗险,市场第一梯队的百万医疗险。

方案②:保费7431元,保障1000万

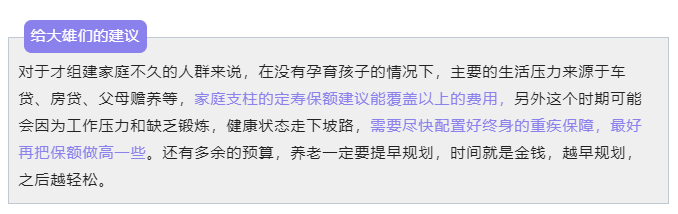

适合人群:已婚未育,上有老下有狗

30岁的大雄和29岁的静香预约了深圳南山民政局的号,排了2个小时的队,终于完成了人生第一次结婚登记,加上金毛敦敦,组成了幸福的三口之家。

喜欢无拘无束的静香励志成为一名自由设计师,目前收入不多但较稳定。而大雄,是一名带薪秃头的程序猿,也是家庭收入主力军,两人一起负担着小家的日常消费,双方父母的赡养费用,以及车贷房贷……

以两人目前的收入,承担这些无所畏惧~但是!人都怕有个万一,这里针对“大雄们”(静香们可参考),小伞君配置了如图所示的保险方案:

1.针对意外风险,配置了【50万一般意外身故伤残+5万意外医疗+30万急性病身故(含猝死)】的成人意外保障。

2.针对大病风险,配置800万百万医疗+50万多次赔付重疾险保终身】的大病保障。

3.针对身故带来的风险损失,配置了【100万定期寿险】保障。

4.针对长寿风险,配置了活多久领多久的养老年金,交费10年的话,65岁起每月可以领取3058.3元,保证领取期间可以领73.4万元!如果是领到95岁的话,累计可以领113.8万!

健康类的保障每年总保费7431元,这样配置是考虑到大雄已经30岁了,要趁着身体健康尽快做好终身保障,所以保至终身的重疾险是必选项,如果预算足够可以最好再加保一份保至70岁的定期重疾来提升保额,加强保障。

由于这个小家庭是双职工家庭,两人除了需要考虑到意外和大病风险,也同时需要定寿的保额来对冲房贷、车贷等负债风险,因为无论哪一方发生意外,对家庭的影响都是巨大的。

此外,要提前规划好自己之后的养老生活,越早规划的话,压力越小。

产品直达

和谐健康阿波罗2号多次重疾险,单次价格多次赔,百种疾病保9次,二次重疾赔超多,同种重疾还能赔。

中国人保大护甲3号Pro成人意外险,每天低至3毛钱,意外/新冠保障全,不限社保都能赔。

太平洋保险蓝医保百万医疗险,市场第一梯队的百万医疗险。

国富人寿擎天柱7号定期寿险,超高性价比,最高400万保障,仅23元/年起。

大家保险养多多3号养老年金保险,超高性价比,最高400万保障,仅23元/年起。

方案③

健康类:保费14944元,保障1150万

财富类:1000元起,终身增值

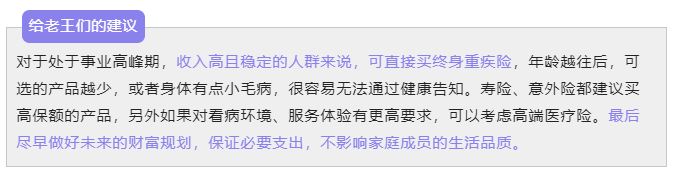

适合人群:已婚已育,上有老下有小

老王是上有老下有小的“标准结构”家庭,妻子主内,操心双方父母的身体健康、紧抓孩子教育……老王主外,是家里的主要经济来源。

对于35岁的老王来说,事业上游刃有余,家庭事务不用操心,但风险保障方面老王自知不得不规划长远一些,毕竟身负重任~针对“老王们”,小伞君配置了如图所示的保险方案:

1.针对意外风险,配置了100万意外身故伤残+10万意外医疗+50万急性病身故(含猝死)的成人意外保障。

2.针对大病风险,配置了50万多次赔付重疾险附加疾病关爱金、重大疾病扩展金+800万百万医疗的大病保障。

3.针对身故带来的风险损失,配置了200万定期寿险保障。

4.针对长寿风险,配置了一份15年交的增额终身寿,被保人为孩子,每年交5万,现金价值终身增值,可以自己灵活规划支取。

比如等18岁上大学的时候,每年可以减保2万补充日常生活费、考证培训费用等;等孩子22岁读研的时候,每年可以减保10万出来补充留学的费用。累计减保48万后,剩余的87.8万现金价值会继续稳定增值,可以用于孩子创业、婚嫁、自己养老等。

健康类保险配置一年总保费14944元,在配置好健康保障并且保额足够的情况下,就可以根据自己每年的支出、收入以及未来必须的资金规划,合理的选择财富保障了~

产品直达

和谐健康阿波罗2号多次重疾险,单次价格多次赔,百种疾病保9次,二次重疾赔超多,同种重疾还能赔。

中国人保大护甲3号Pro成人意外险,每天低至3毛钱,意外/新冠保障全,不限社保都能赔。

太平洋保险蓝医保百万医疗险,市场第一梯队的百万医疗险。

国富人寿擎天柱7号定期寿险,超高性价比,最高400万保障,仅23元/年起。

和泰人寿增多多3号(泰山版)增额终身寿险,irr市场第一梯队,投保宽松。

如果你还想了解更多的保险问题,可以通过下方按钮预约专属顾问1对1咨询,还能免费定制个人/家庭保险方案。

图片和文章取自网络,如有版权问题请联系小雨伞