推荐保险

- 给孩子买百万医疗险,这5个坑别踩!附2025年高性价比少儿医疗险测评

- 卷翻了!超级玛丽15号又升级,三大结节都有保障!

- 几百元保到 19 岁!宝宝医疗险这样选,小病大钱都能报(附 2025 年性价比之王投保指南)

- 多次重疾险 “卷王” 登场!重疾险性价比之王,选它就对了!

- 骑小电驴的注意!这款骑行险79元起,保自己、保爱车,还保他人

- 如何查询自己名下所有保单?一键查询全网保单看这里!

- 给孩子买百万医疗险,这5个坑别踩!附2025年高性价比少儿医疗险测评

- 免健告产品的天花板:保证续保10年,重大既往症可保可赔

- 太惊喜了!既不问健康状况,又保证续保的医疗险出现了

- 卷翻了!超级玛丽15号又升级,三大结节都有保障!

全部文章互联网保险

免费获取3套《2020年最新成人方案》,性价比超高!

答疑解惑小伞君上线!

……

近期很多人在评论区灵魂拷问小伞君,成人保险怎么买?

由于字数限制,小伞君当时只能先简短的回复大家,今天就以保险小白(谁都能看懂的)视角统一给大家说一下成人保险的配置思路。

除此之外,为了让大家易于理解,小伞君还根据不同人群分别配置了3套保险方案~

可以自行对号入座哦~看看有没有符合你的?!(等不及的朋友,可以直接划到下面get三套配置方案哦~)

划重点!看完这篇文章,你能获取以下三点信息:

成年人面对的3大主要风险因子

可转移成年人风险的6类保险

适合成年人的3套保险配置方案

成年人面对的

3大主要风险因子

我们都知道,保险的运作原理是风险分摊,在配置保险之前,我们要先清楚,作为一名成熟的大人,我们究竟在面对着什么风险?

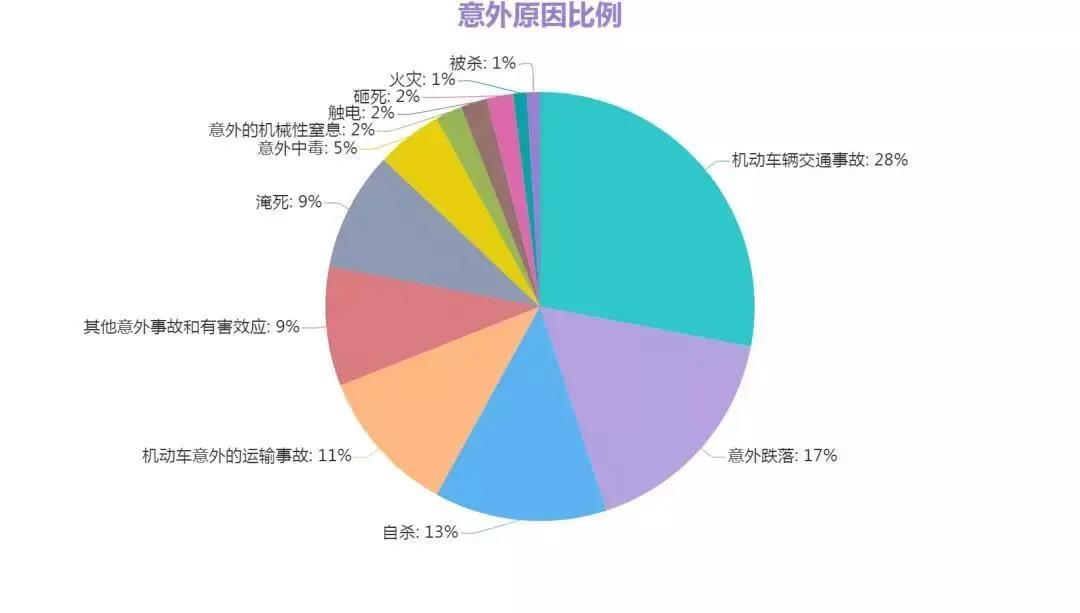

风险1:意外风险

每个人都不想发生意外,但往往又是难以预见的。

据国家统计局显示数据:中国每年非正常死亡人数超过320万,平均每天有8767人死于意外事故,平均每分钟6人意外死亡。也就是说,在你看完这篇推送的5分钟里,至少有20个人,在各种意外事故中死亡。

身负重任的成年人,一旦发生身故、伤残,对于整个家庭而言,经济上会造成巨大的影响。因为一场意外导致一个家庭的崩塌,这样的事件比比皆是。

风险2:罹患重大疾病的风险

重大疾病=癌症+其他重疾

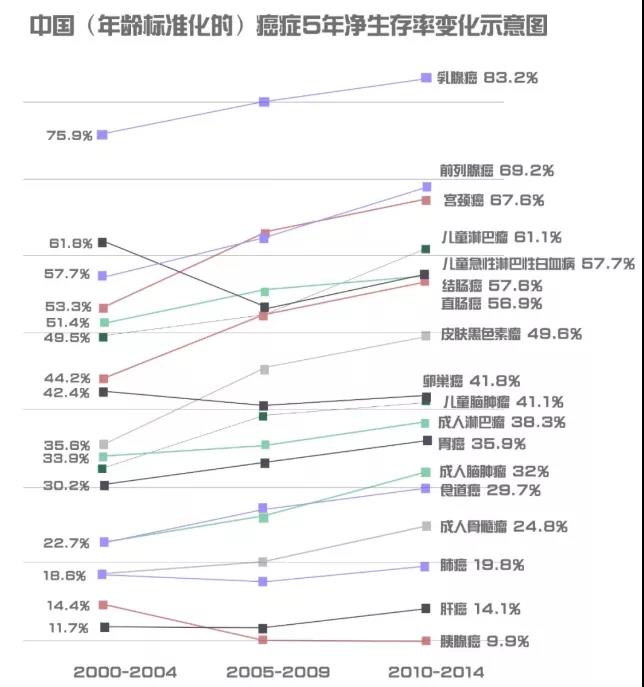

而重大疾病的发病率有多高呢?以癌症为例。

根据国家癌症中心2017上半年发布的数据来看,全国每天约1万人确诊癌症, 每分钟约7人确诊患癌。

庆幸的是,伴随医疗技术的快速发展,癌症治愈率大幅提升。英国顶尖医学杂志《柳叶刀》发表了一份报告,里面一份中国癌症5年净生存率显示,2000-2014年中国大部分癌症5年生存率都有提高,乳腺癌5年生存率甚至达到83.2%。

但如果罹患重疾,我们面对的不仅是高额的治疗费用,还有自身劳动力降低,收入急剧降低。

风险3:长寿风险

长寿也是一种风险吗?是的。

随着医学和科技的进步,人类的寿命越来越长。据《健康中国2030规划纲要》数据显示,中国平均预期寿命到2030年将增长至79岁。

在《百岁人生:长寿时代的工作和生活》一书中,有个数据也很值得关注,作者根据“人类死亡率数据库”提供的数据计算得出了一个结论:21世纪初出生的人有一半的概率活到100岁,这是关于长寿时代的一个基本事实。

而随着人的生存年龄拉长,患病的概率会呈现级数增长,除此之外,更长的寿命意味着想要维持住目前的生活水平,我们需要储备更多的养老金。

而我们正在面临的是(社会)养老金空缺、延迟退休、被鼓励自主创业……

用一句话来定义长寿风险,就是:“活得太久、储蓄太少、花得太快”。

可转移

成年人风险的6类保险

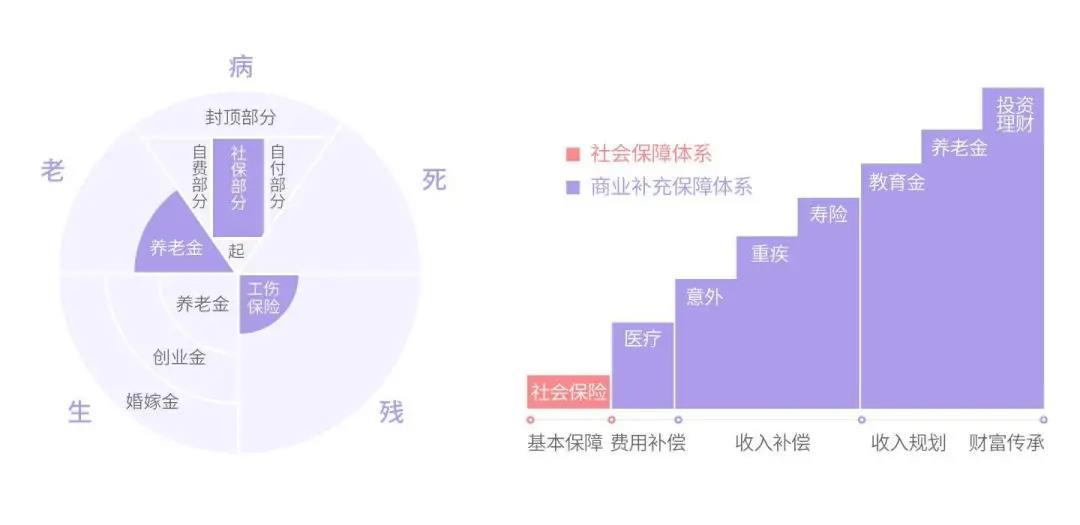

我们要买什么样的保险来应对以上的风险呢?先给大家看一张图

可以看到社保和商业保险是互相补充的关系,不同的商业保险又能帮助我们转移不同的风险。

小伞君在前面总结的3大风险因子都属于低频高发的风险,可以选择一些保额高保障全面的险种。对于生活中一些高频低损失的风险,直接用基础保障来覆盖。下面具体跟大家说说:

高频低损失:社保、其他政府福利保障、意外险(意外医疗)

低频高损失:意外险(意外身故全残)、百万医疗、重疾险、寿险、年金险

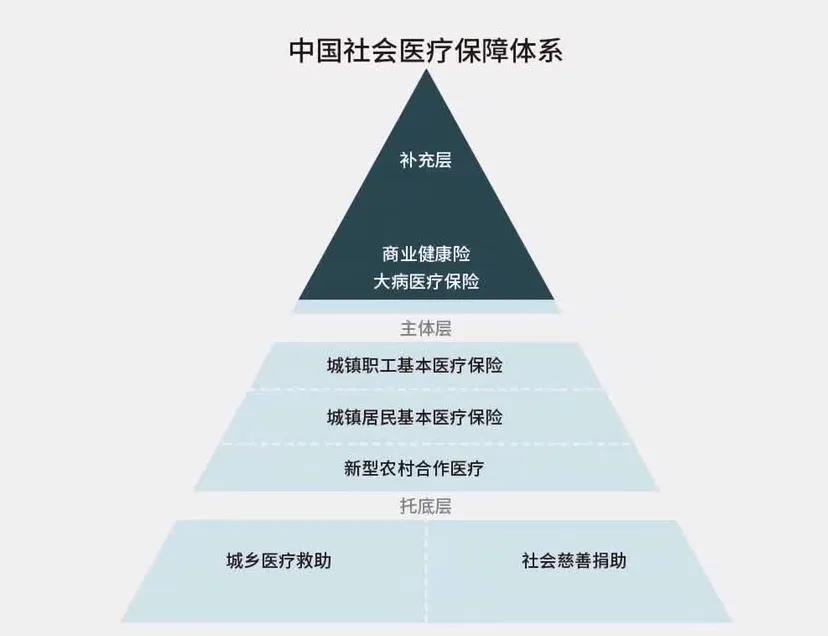

1、社保+其他政府福利保障:必备基础保障

首先社保,这个不用小伞君多说,还要提醒大家的是,有一些政府福利保障,也是很值得拥有的。拿小伞君长期所在地深圳来说,就有深圳重疾和独生子女保障等福利。小价格、高保障~不买白不买~(点击此处可查看深圳福利保障合集)

2.意外险:以小博大最实用

买商业保险,成年人最先需要配置的就是意外险。

其保障范围广泛,一般只要是外来、突发的、非本意、非疾病的都算,比如交通事故、自然灾害、火灾溺水、运动风险、坏人打劫等等,保险公司都会赔偿。而且意外险产品形态简单,且价格便宜,非常适合作为第一份保单。

意外险虽不能规避意外事故本身,却能在不幸发生时,最大化地补偿事故带来的损失。

挑选小技巧:重点关注意外身故、伤残保障的保额,预算允许情况下保额越高越好。如果是经常出差或自驾的朋友,还可以关注交通工具的额外赔付。

3.重疾险:可一次性获得赔偿

重大疾病保险,只要确诊的疾病是符合保险条款中的保障对象,那么就可以一次性获得保险公司的赔偿,一方面可以减轻个人的医疗支出负担,更重要的作用是在于补偿生病期间家庭经济损失,即使生病了,整个家庭的生活水平也不会受到太大的影响。

挑选小技巧:预算紧张,首先要保证关键时期的保额充足,再考虑终身(在不考虑年龄因素的情况下);先消费型,再考虑含身故责任;附加轻症、中症及豁免更全面。

4.百万医疗险:重疾险好搭档

作为重疾险的好搭档,百万医疗一般不限疾病、不限社保、住院就可以报销,报销比例超高,通常几百元的价格就可以买到几百万的保额。

重疾险赔偿的费用,主要用于弥补康复期3-5年内的收入损失。而百万医疗正好报销住院所需的治疗费用,相辅相成,互相弥补。

挑选小技巧:优选选择续保条件好、保障内容无缺陷,增值服务好的产品。

5.定期寿险:家庭责任的体现

定期寿险,是身故就能赔偿保额的保险,保障人生的最大风险—死亡。也是最能体现家庭责任的一种险种。

赔偿的保额可以用来家庭后期费用支出,解决车贷、房贷等债务偿还问题、老人赡养问题等。

挑选小技巧:健康告知宽松的定期寿险,家庭支柱优先配置,保额最少要覆盖子女教育资金、负债、老人后期的赡养费。

6.终身年金:规划养老的绝佳选择

终身年金险保障的风险,主要是“长寿风险”,即人们因为活得太久,寿命远远超出了自己的预期,而导致为养老储备的积蓄被花光、无法有尊严地终老的风险。

终身年金保险是目前有且仅有的一种可以保终身、收益稳定的金融理财工具。而且投保年金保险后,之后能从保险公司大概领到多少钱,可以大致计算出来。

因为年金保险有安全稳定保证收益的优势,所以很适合用来做养老规划。

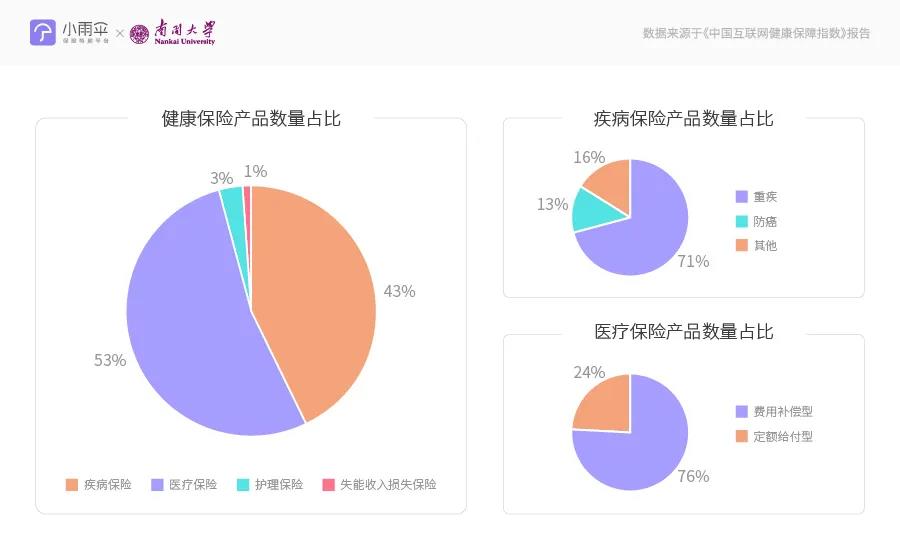

了解完配置保险的基本原理,到了选产品这一步了,根据《互联网健康险保障指数测算研究》数据统计,截至2018年8月,全行业共有4083款健康险在售。

这么多产品如何选呢?小雨伞保险作为一个严选+定制的平台,已经帮大家选好了,小伞君做了3套成人保险方案给大家~20-45岁的朋友均可参考~

适合成年人的

3套保险配置方案

方案①:保费2254元,保障650万

适合人群:大学生毕业生/初级社畜

一年前的小张在凤凰花开的路口,挥一挥手告别了夕日的大学同学,带着毕业失恋的伤痛与一脸因为熬夜肝游戏留下的痘印,步入了残酷的成年人世界,至今1年有余。幸运的他,在这个史上最难应聘季,眼含热泪接受了公司的强制降薪而不是被劝退,如今是一名收入5000元,年芳26岁的初级社畜。

作为一名高中老师的孩子,除了有一些痛苦的童年(学习)记忆,幸运的小张,基本不用担心父母的养老问题,家庭责任≈0.000000001,针对“小张们”,小伞君配置了如上图所示的保险方案:

1.针对意外风险,配置20万意外身故伤残+1万意外医疗的成人意外保障。

2.针对大病风险,配置了30万重疾险+600万百万医疗的大病保障。

每年的总费用2254元,对于刚工作不久的成年人来说,意外险和医疗险的保额是比较足够的,但是重疾险30万的保额,保至70岁,保障不算特别充足,等小张以后涨工资了再加保至终身。

给小张们的建议

对于刚进入社会或工作不久的人群来说,在收入较低或者不稳定的情况下,如果预算不够配齐以上的保障,也可以考虑社保+政府福利保障+意外险+定期重疾险的组合,负担不会太重。实在预算紧张,可考虑:社保+政府福利保障+意外险+百万医疗险,作为临时过渡,一旦资金宽裕了,再尽快把重疾险保障补上。

方案②:保费5174元,保障780万

适合人群:已婚未育,上有老下有狗

30岁的大雄和29岁的静香于网传最强告白日2020520这一天,排了2个小时的队,终于完成了人生第一次结婚登记,加上金毛敦敦,组成了幸福的三口之家。

喜欢无拘无束的静香励志成为一名自由设计师,目前收入不多但较稳定。而大雄,是一名带薪秃头的程序猿,也是家庭收入主力军,两人一起负担着小家的日常消费,双方父母的赡养费用,以及车贷房贷……

以两人目前的收入,承担这些无所畏惧~但是!人都怕有个万一,这里针对“大雄们”(静香们可参考),小伞君配置了如图所示的保险方案:

1.针对意外风险,配置了【50万意外身故伤残+2万意外医疗】的成人意外保障。

2.针对大病风险,配置【600万百万医疗+30万重疾险附加第二次肿瘤保险金保障至终身/30万重疾险保至70岁】的大病保障。

3.针对身故带来的风险损失,配置了【100万定期寿险】保障。

每年的总保费根据不同的预算可选择5174元(不含定期重疾)或者7322元(含定期重疾)的方案,这样配置是考虑到大雄已经30岁了,要趁着身体健康尽快做好终身保障,所以保至终身的重疾险是必选项,如果预算足够可以最好再加保一份保至70岁的定期重疾来提升保额,加强保障。

由于这个小家庭是双职工家庭,两人除了需要考虑到意外和大病风险,也同时需要定寿的保额来对冲房贷、车贷等负债风险,因为无论哪一方发生意外,对家庭的影响都是巨大的。

给大雄们的建议

对于才组建家庭不久的人群来说,在没有孕育孩子的情况下,主要的生活压力来源于车贷、房贷、父母赡养等,家庭支柱的定寿保额建议能覆盖以上的费用,另外这个时期可能会因为工作压力和缺乏锻炼,健康状态走下坡路,需要尽快配置好终身的重疾保障,最好再把保额做高一些。

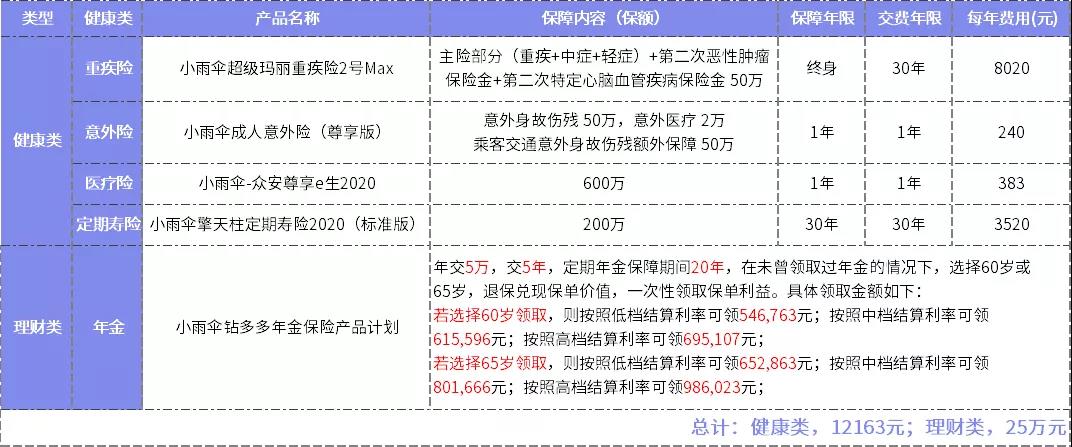

方案③

健康类:保费12163元,保障900万

理财类:5010起,3%保底复利增值

适合人群:已婚已育,上有老下有小

老王是上有老下有小的“标准结构”家庭,妻子主内,操心双方父母的身体健康、紧抓孩子教育……老王主外,是家里的主要经济来源。

对于35岁的老王来说,事业上游刃有余,家庭事务不用操心,但风险保障方面老王自知不得不规划长远一些,毕竟身负重任~针对“老王们”,小伞君配置了如图所示的保险方案:

1.针对意外风险,配置了50万意外身故伤残+50万交通意外身故伤残保障+2万意外医疗的成人意外保障。

2.针对大病风险,配置了50万重疾险附加第二次肿瘤保险金、第二次特定心脑血管疾病保险金+600万百万医疗的大病保障。

3.针对身故带来的风险损失,配置了200万定期寿险保障。

4.针对长寿风险,配置了一份年交5万元的年金险,交5年,在不领年金的情况下,到60岁最低可以一次性领取54万多的保险金。如果选择65岁领取,最低可以一次性领取65万多的保险金。

健康类保险配置一年总保费12163元,在配置好健康保障并且保额足够的情况下,就可以根据自己每年的支出、收入以及养老规划,合理的选择养老产品了~

给老王们的建议

对于处于事业高峰期,收入高且稳定的人群来说,可直接买终身重疾险,年龄越往后,可选的产品越少,或者身体有点小毛病,很容易无法通过健康告知。寿险、意外险都建议买高保额的产品,另外如果对看病环境、服务体验有更高要求,可以考虑高端医疗险。最后尽早做好养老规划,保证退休后的生活质量,但记得量力而行。

最后说明一下,虽然每个人都有长寿风险,但是有限的预算内,先做好健康保障才是重中之重。

图片和文章取自网络,如有版权问题请联系小雨伞