推荐保险

- 几百元保到 19 岁!宝宝医疗险这样选,小病大钱都能报(附 2025 年性价比之王投保指南)

- 给孩子买百万医疗险,这5个坑别踩!附2025年高性价比少儿医疗险测评

- 多次重疾险 “卷王” 登场!重疾险性价比之王,选它就对了!

- 孩子意外险买哪款?选中国平安小顽童6号少儿意外险

- 最快3年回本、IRR达2.48%!家庭现金流规划神器来了

- 鑫享阳光(菁英版)终身寿险,回本快,收益高,这几类人优先考虑

- 给孩子买百万医疗险,这5个坑别踩!附2025年高性价比少儿医疗险测评

- 几百元保到 19 岁!宝宝医疗险这样选,小病大钱都能报(附 2025 年性价比之王投保指南)

- 骑小电驴的注意!这款骑行险79元起,保自己、保爱车,还保他人

- 孩子意外险买哪款?选中国平安小顽童6号少儿意外险

全部文章财富保险

增额终身寿险哪家最好?增额寿险有必要买吗?

眼看他起高楼,眼看他宴宾客,眼看他楼塌了。

2017年,雪松控股成为广州第一大名企;

2018年,雪松控股跻身世界500强企业,位列361位;

2019/2020/2021年,雪松控股持续入选世界500强企业。

万万没想到,发展势头如此迅猛,头顶“世界500强”“广州第一名企”光环的雪松控股还是出事了。

暴雷200亿,坑惨近万投资者!

一、暴雷200亿,8000人被坑惨,人均250万!

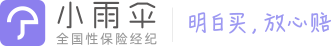

1月30日,本该是欢天喜地准备过大年的日子,约8000名投资者却收到了一份道歉信。

雪松控股的创始人张劲的道歉信主要内容是告诉投资者:原本到期的理财产品受到了各种因素的影响,无法完成兑付。

这个春节,他们过得注定煎熬。

2月10日,雪松控股广州总部楼下聚集了一大批投资者拉着横幅维权,控诉雪松控股言而无信,要求尽快兑付。

根据财联社的报道,雪松控股旗下的雪松信托有近200亿的理财产品逾期未兑付,涉及的投资者约8000人,人均250万!

这些投资者的资金大多来源于父母的养老钱、子女的教育金和企业的周转资金。

二、为什么银行理财暴雷越来越频繁?

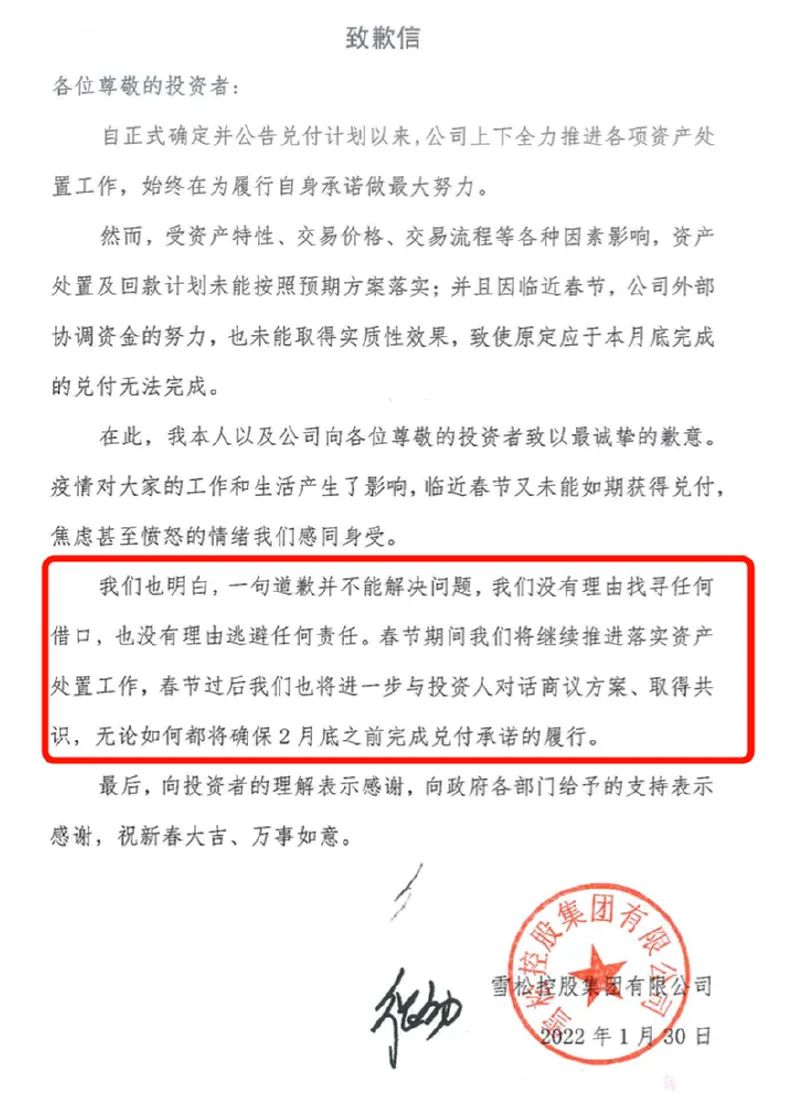

2020年,央视财经报道300多款银行理财出现亏损。

2021,工行代销的理财暴雷40亿,无法顺利兑付。

在大多数人眼里银行理财就是0风险的,最安全的,为什么还会亏损甚至暴雷?

这是因为在银行购买的理财可能并不是银行的产品,是代销的理财产品。

银行我们心里有天然的背书感,银行=安全,那么银行的销售渠道也就成了各大金融机构的不二之选,但是这背后也有不少风险。

再一个原因就是国家大力的推动“打破刚兑”。

自从2018年资管新规发布以来,经过三年的过渡期,今年1月1日,资管新规靴子落地,已经正式开始实施。

Tips:资产管理产品包括但不限于:银行非保本理财产品,资金信托,证券公司、证券公司子公司、基金管理公司、基金管理子公司、期货公司、期货公司子公司、保险资产管理机构、金融资产投资公司发行的资产管理产品等。

资管新规对我们影响最大的就是银行理财不保本,不承诺收益了!

以前买银行理财产品承诺的“保本保息”,“零风险”将不复存在。

举个栗子:2016年小李在银行买了20万为期6个月,年化利率为5%的理财产品。那么银行在刚性兑付的前提下,到期后它能获得5%的投资收益。

小李如果2022年买20万的银行理财产品,就需要自负盈亏了,不再保本保息了,有可能获得几百元的投资收益,也有可能亏损几百甚至几千元。

大家在购买银行理财的时候,建议重点关注风险等级。

不同的银行理财产品对应不同的风险等级,一般根据理财产品的投资范围、风险收益特点、流动性等不同因素,风险等级分为谨慎型产品(R1)、稳健型产品(R2)、平衡型产品(R3)、进取型产品(R4)、激进型产品(R5)。

怎么看你要买的理财产品是什么风险等级?注意看产品说明书,里面会披露产品的投资标的并给出具体的风险等级和适合投资的人群建议。

三、你盯上它的收益,它却盯上你的本金

不管是哪一种资产配置的方式,还是得控制风险。

高收益固然美好,但也要守好安全底线。

用承受范围内的资金投资高风险高收益的产品,用剩下的资金购买低风险的产品,多元化的配置,做好风险管理,两全其美。

低风险的产品可以作为资产管理中的底层,重要性不言而喻。

资管新规以后,低风险的资产配置方式包括:

50万本息以内的银行储蓄、国债、以及保险。

不过,也不容易躲过利率下行的大趋势,尤其是我国现在已经进入低利率时代。

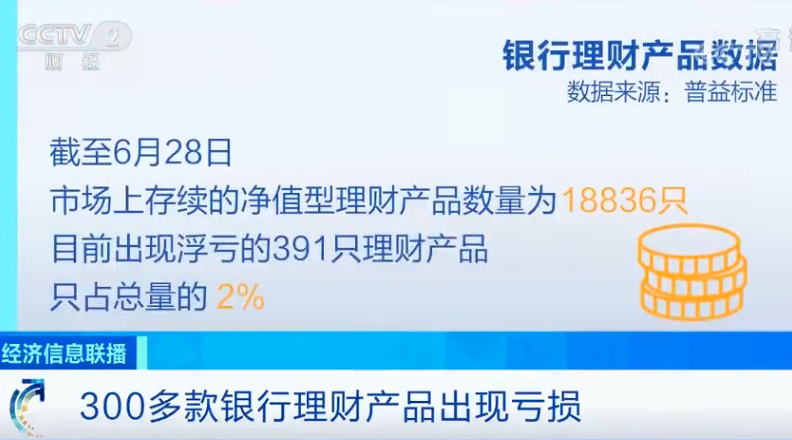

根据中信证券的预测,国内利率可能还要继续下行。

在如今长期又安全的资产极度缺乏的情况下,怎么才能锁定长期利率呢?

四、用保险锁定终身利率!

财富类保险就非常适合作为多元配置的一环,财富类保险既安全,又能锁定长期利率,稳健增值,是很不错的选择。

白纸黑字的保险合同;

实力雄厚的保险公司;

银保监会的强监管;

兜底的保险金制度;

责任准备金制度;

保险保障基金层层递进的保护机制;

保险法的背书等等,都造就财富类保险的安全性。

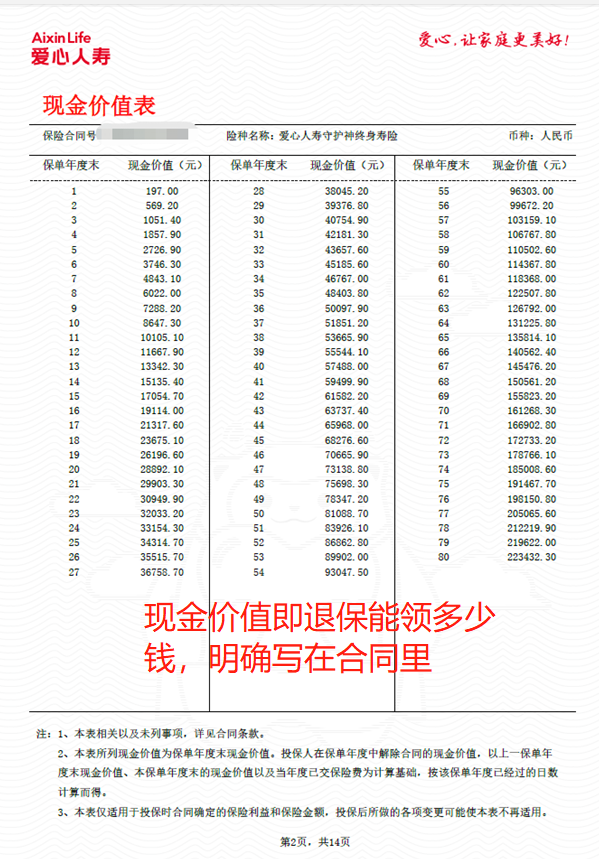

更宝藏的是,财富类保险保单的现金价值不会受到金融市场的波动影响,每年的现金价值写进合同,是对抗利率下行的绝佳选择。

尤其像是增额终身寿险,能做到终身锁定利率!

增额终身寿是以终身为保障期,在保费恒定的情况下,保额和现金价值会随着时间不断增加,活着用钱可以退保/部分退保得到现金价值,身故或全残也可以得到身故/全残保险金。

它有5个特点,兼备了“财富规划和保障”双重功能:

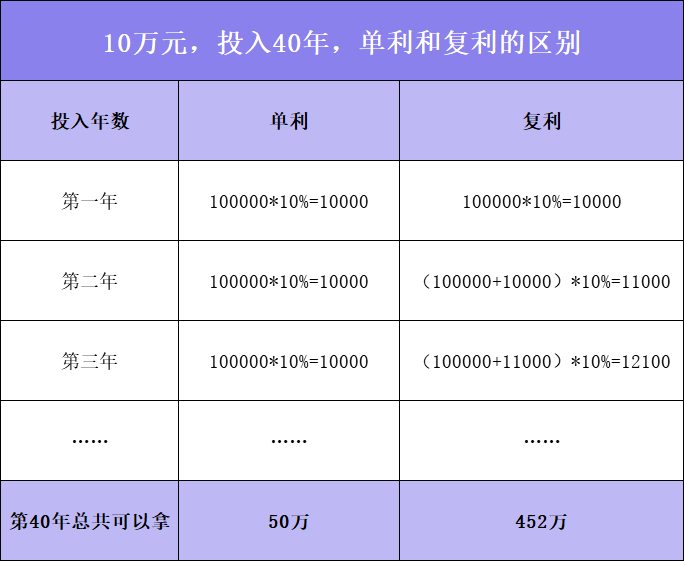

1、固定利率,复利增长:缴费完成后,保单的现金价值会以固定利率复利进行递增。

*点击查看大图

*点击查看大图

2、刚性兑付,安全性高:现金价值写进保险合同里,法律保障做后盾,安全度杠杠滴:

*利益演示仅供参考

*利益演示仅供参考

3、灵活度高,资金随心分配:增额终身寿,一般来说缴费几年后现价就会超过已交保费了,我们就可以灵活选择“减保”或“退保”——把存在“增额终身寿”里的钱拿出来用。

如果不想“减保”或“退保”,我们可以拿保单去贷款,一般而言,保单现金价值越高,贷款额度越高。*保单贷款利率以保险合同为准

4、保单传承,财富延续:父母给子女投保,父母作为投保人,对保单有绝对控制权,投保人可操作保单贷款、减保、退保,替子女规划财富。

5、寿险保障,核保宽松:增额终身寿虽然在财富方面表现亮眼,但不要忘了,它还有一般寿险的保障:被保险人身故或全残可得到赔付。增额终身寿险核保条件宽松,职业限制宽松,对很多身体有异常,无法投保重疾险、医疗险的朋友很友好。

五、增额终身寿常用术语

说了这么多增额终身寿的特点,是不是有朋友跃跃欲试?

别着急,买产品之前,要多对比,多研究,别盲目购买。

小伞君教大家5个增额终身寿常用术语,清扫产品盲区:

1、现金价值:指退保时,投保人可从保险公司拿到多少钱。对增额终身寿来说,投保时长越长,现价越高。

2、退保:拿回全部现金价值,通常前几年退保会有部分损失。

3、部分减保:拿走部分现金价值,剩余现金价值继续以固定利率复利增值。

4、保单贷款:一般最高可以贷款现金价值的80%,快速到账(最快可以当天)。

5、身故/全残保险金:指被保人身故或全残时,指定的受益人可以从保险公司拿到多少钱。简单地说,现价越高,现价超过已交保费的速度越快,身故/全残保险金越高的产品,就是好产品。

不过,世界上总没有完美的事。

现价超过已交保费的速度越快的产品,前期现价一般不太高;总现价高的产品,一般要靠时间积累。

如果看重养老,看重现价的长期增长,建议大家多关注总现价高,现价超过已交保费的速度没那么快的产品;如果看重灵活度,取钱用钱方便,建议大家多关注前期现价高,现价高于所缴保费周期短的产品。

六、买增额终身寿必须了解4大问题

看了这么多,可能有些朋友还有点懵。

如果觉得财富类保险难以理解,可预约财富规划顾问1v1咨询,还可以对比其他同类产品~

切记!买之前一定要搞懂这4个问题:

1、每年缴多少钱,缴多少年?

2、现金价值前期增速快还是后期增速快?什么时候现价超过已交保费?

3、被保人活着(假设80岁去世,那现价演示到80岁左右),总现价是多少?

4、被保人身故,受益人可拿到多少钱?

搞懂这4个问题,相信大家对选购增额终身寿心里有数了。

写到最后

增额终身寿可谓是今年保险市场冉冉上升的新星,它以现价高,现价超过已交保费的时间快,灵活性高、收益写进合同里等优势,占据财富类保险半壁江山。

挑选财富类产品,小伞君认为,最重要先多学习干货,有了判断能力,再选购,才不容易踩坑。如果大家对选购增额终身寿还有什么问题,欢迎在下方留言提问,或者0.01元限时福利预约1v1专属顾问咨询,深度对比小雨伞在售产品~

图片和文章取自网络,如有版权问题请联系小雨伞