推荐保险

- 几百元保到 19 岁!宝宝医疗险这样选,小病大钱都能报(附 2025 年性价比之王投保指南)

- 给孩子买百万医疗险,这5个坑别踩!附2025年高性价比少儿医疗险测评

- 多次重疾险 “卷王” 登场!重疾险性价比之王,选它就对了!

- 孩子意外险买哪款?选中国平安小顽童6号少儿意外险

- 最快3年回本、IRR达2.48%!家庭现金流规划神器来了

- 给孩子买百万医疗险,这5个坑别踩!附2025年高性价比少儿医疗险测评

- 鑫享阳光(菁英版)终身寿险,回本快,收益高,这几类人优先考虑

- 骑小电驴的注意!这款骑行险79元起,保自己、保爱车,还保他人

- 几百元保到 19 岁!宝宝医疗险这样选,小病大钱都能报(附 2025 年性价比之王投保指南)

- 不会买?超级玛丽13号重疾险投保指南了来了!

全部文章财富保险

增多多3号增额终身寿险怎么样?利率下行适合购买吗?

银行存款发生巨变!

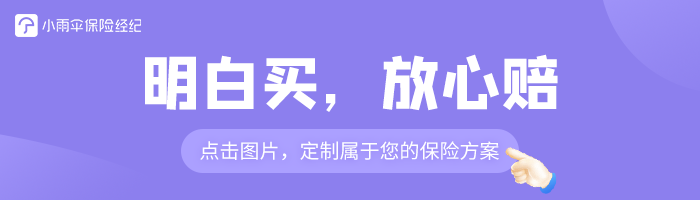

存得越久,利率越高的时代可能要一去不复返了。

不信的话,打开你的银行APP,查看一下最新的存款利率。

有没有发现:3年期定存利率3.15%,而5年期定存利率2.75%,存5年还不如存3年...

活久见了,不应该是存的时间越久,利息越高吗?

不仅小伞君觉得吃惊,网友也纷纷表示颠覆认知。

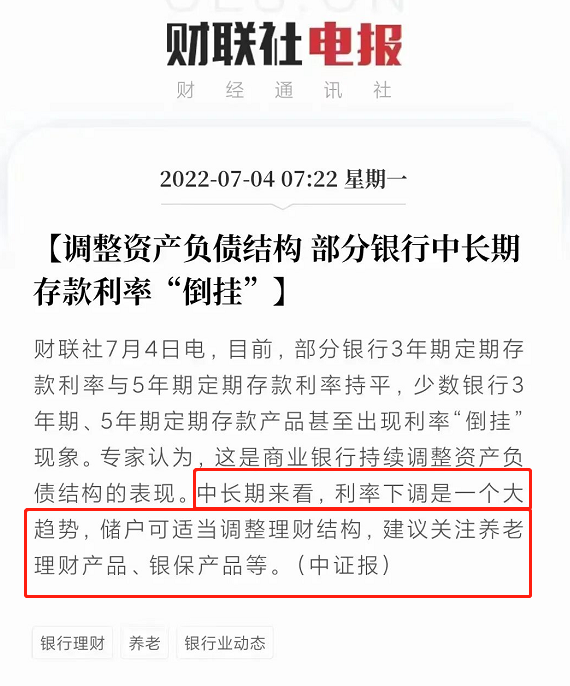

原来这种情况的专业术语叫做:利率倒挂。

而且,工商银行、中国银行、建设银行这些大型银行3年期、5年期定期存款都出现了利率倒挂。

为什么会倒挂呢?

目前还没有明确的定论,主流的猜想有这三种:

银行是怎么赚钱的?

主要的赚钱方式就是把储户的钱通过放贷的方式贷出去,赚利差。

举个栗子:

小红有1万块钱打算存进银行,1年期的定期存款的基准利率是2%,小红到期利息能拿200块钱。

小明缺钱,想要问银行借1万块钱,1年期的贷款利率是4%,那么到期小明除了要还给银行1万块钱,还要还400块钱的利息。

1万*(4%-2%)=200块

里外里银行能赚200块,这个就是利差。

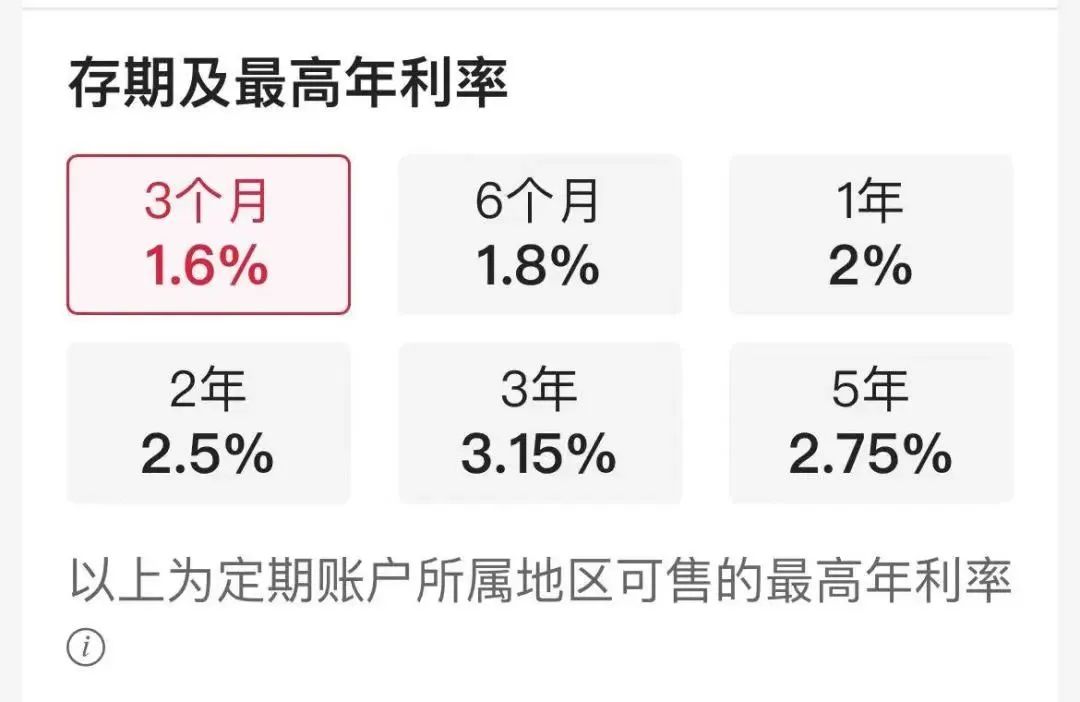

但是贷款市场报价利率(LPR)一直在下降,这是银行指定贷款利率的重要依据。

5年期以上的LPR从2019年的4.85%一路跌到了最近的4.45%。

那么贷款利率降了,银行怎么办?

很简单,存款利率也降。

疫情一波接着一波、裁员潮、降薪、入不敷出等等消息,再加上资管新规正式实施,银行理财不保本了,都变相的影响了了我们的行为,不少人开始“报复性存钱”,还有人提前还房贷等等。

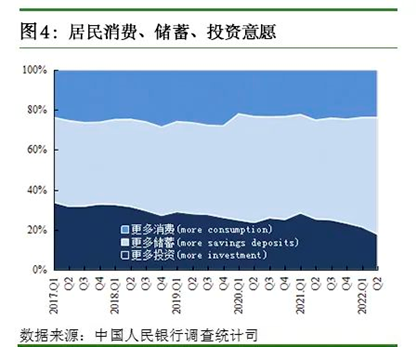

根据中央银行6月29日发布的最新调查报告也是这样:

居民对就业和收入的预期转弱,投资意愿下降,更愿意储蓄,大家现在更强倾向于存钱,把钱攥在手里。

而且,这个居民储蓄意愿已经连续五个季度上升了,倾向于“更多储蓄”的居民占比高达58.3%,比上季度增加了3.6%,将近一半的人认为应该更多储蓄。

中国邮政储蓄银行个人储蓄存款余额的演变史也能体现。

2004年,余额突破1亿元;

2008年,余额突破2亿元;

...

2019年,余额突破8亿元;

2021年,余额突破9亿元;

2022年,余额突破10亿元。

余额突破的速度明显加快,这些都能反映出咱们存钱的意愿很强。

咱们存在银行的钱,对于银行来说其实是负债,贷款才算是银行的资产。

使劲存钱,不愿意借钱,钱在银行里空转,也就没啥动力出高价让我们存钱了。

利率的倒挂也可能让我们存短期存款,降低银行的负债,也能刺激经济。

招联金融首席研究员董希淼表示,利率倒挂一方面是由于不同银行对自己负债结构有不同的安排,另一方面也反映出银行对长期利率走势的判断。

上海国家会计学院金融系主任叶小杰说,之所以会出现五年期存款利率比三年期还低,是因为银行预期未来存款利率还会下降,因此现在获取长期存款不划算。

选择了每年的第一期利率水平看,确实逐年下降。

其实,利率下行已经体现在了生活的小细节里,我们处在这个周期,谁都逃不过。

保险也一样...

不仅一样,保险行业就曾经有过这样的教训。

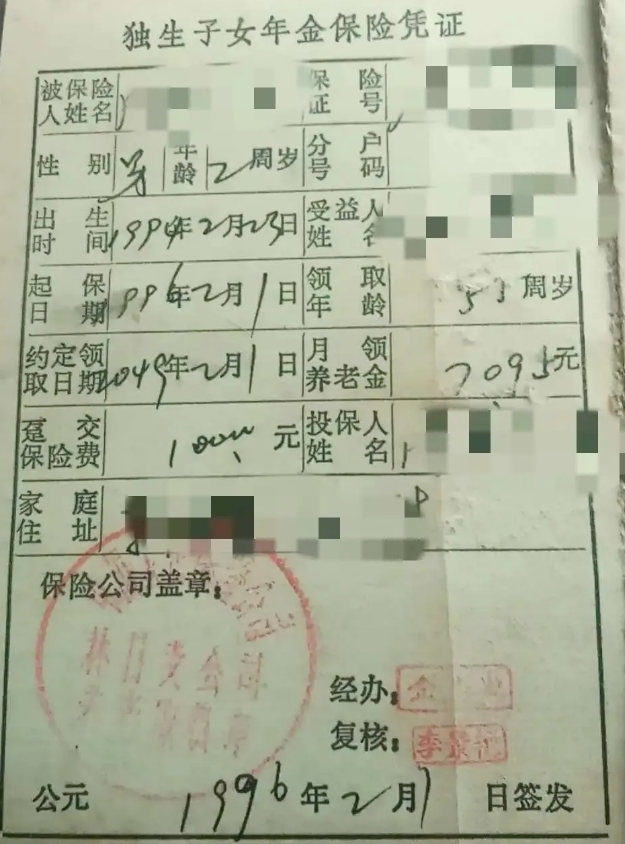

90年代,保险公司推出了很多预定利率是8%左右的保险。

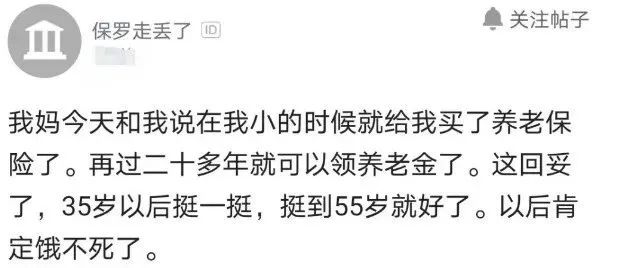

有网友分享了他的故事:

他2岁的时候,妈妈给他买了一份养老保险,一次性交了1万块钱。

现在35岁,打算挺到55岁,因为这份保单55岁开始领取,每个月能从保险公司领7095元!

可以一直领一直领,活着就能领。

帮他算了一下:

到70岁时,等于连续领取15年,IRR接近8.59%

到80岁时,等于连续领取25年,IRR接近8.92%

放到现在是想都不敢想的事情,网友的妈妈抓住了机会,提前给他锁定了高预定利率的保单。

不管经济形势如何变化,都是能55岁开始每个月拿到7095元的。

后来到了1996年,亚洲金融危机的开始,中国人民银行连续八次降息,一年期存款从10.98%降到1.98%左右。

保险公司的投资收益率也受到大环境的影响,很难达到预定利率,造成了很大的损失。

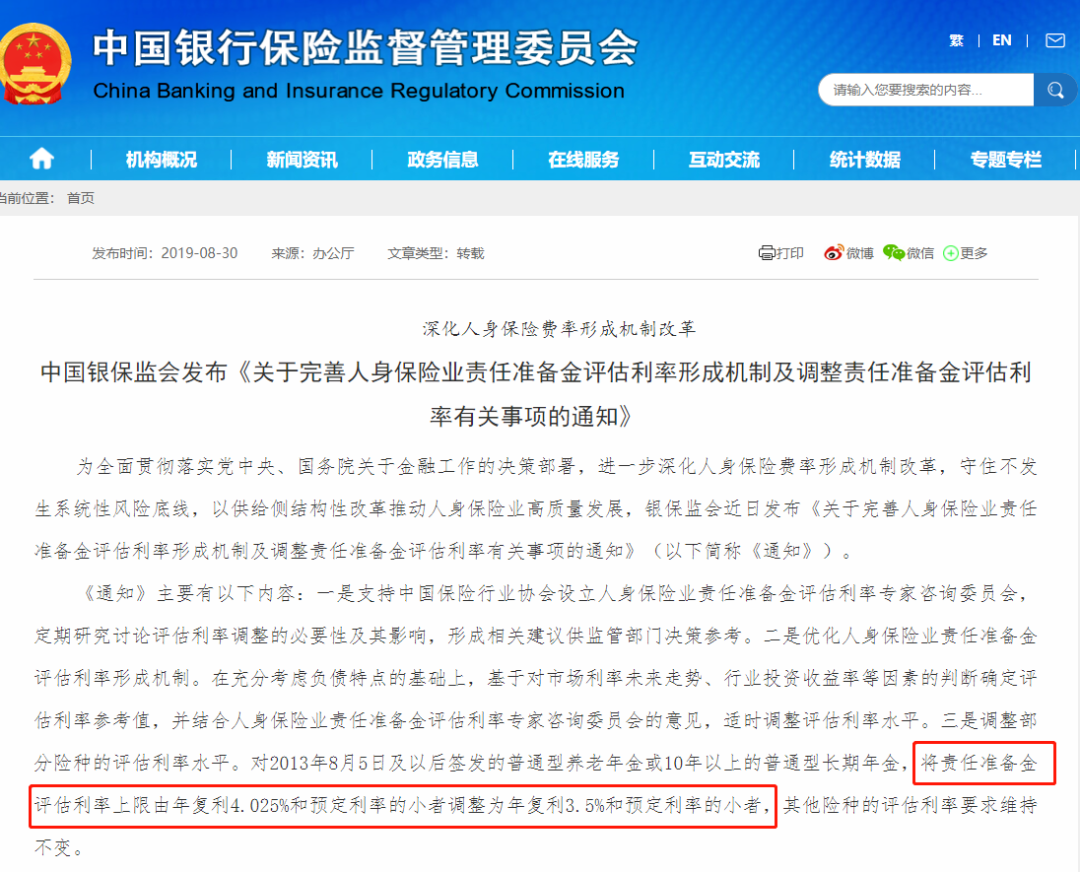

正是为了防范行业的这种利差损,2019年8月30日,银保监会将长期年金保险产品的预定利率上限由之前的4.025%调整为3.5%。

再有最近的万能账户利率下调。

万能账户的结算利率是按照保险公司当下的投资水平决定的,也逃不过大环境的影响。

市场利率持续走低,导致不少万能账户结算利率下调。

这些信息都提醒我们:

能提供长期稳定利率的金融产品越来越少了。

而对于资产的多元配置中,锁定长期利率又是非常重要的一环。

就像巴菲特说的,人生就像滚雪球,重要的是要找到足够湿的雪和足够长的坡。

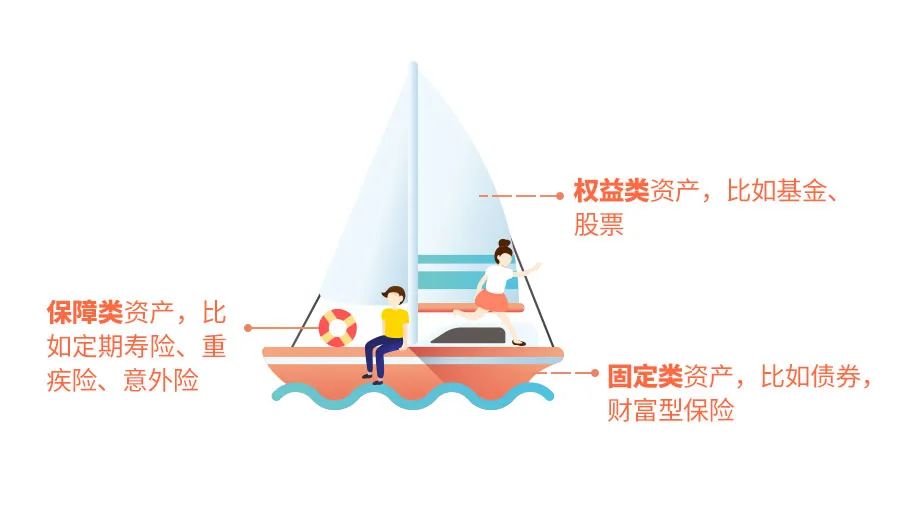

经济学里有一个著名的“帆船理论”,把我们的资产配置比喻成一艘帆船。

①船身就是固定类资产,比如债券,财富型保险等。

船身越坚固,说明抗风险能力就越强,越能稳健的行驶。

船身是一艘船最重要的部分,因为没有船身,一切就无从谈起。

②船帆就是权益类的资产,比如基金、股票等。

帆越大,资产增值的速度也越快,帆船行驶的速度就越快。

船上的帆的大小,取决于船的大小,船帆要和船身适配,要不然风一大,可能就被吹翻了。

③救生圈,属于保障类资产,比如说定期寿险、重疾险、意外险等。

保证在任何情况下,都有稳稳的保障。

④海浪代表了在资产配置的过程中,可能会遇到各种各样的风险,比如说通货膨胀,市场波动等等。

在利率下行的大海中,如果想要船保持20年、30年甚至更久的稳稳在海里行驶,就意味着船身的要源源不断的发力。

而什么金融工具能够提供20年、30年、甚至终身的长期稳定利率呢?

财富类保险是优选,非常适合当船身的压舱石!

①首先:能锁定长期利率

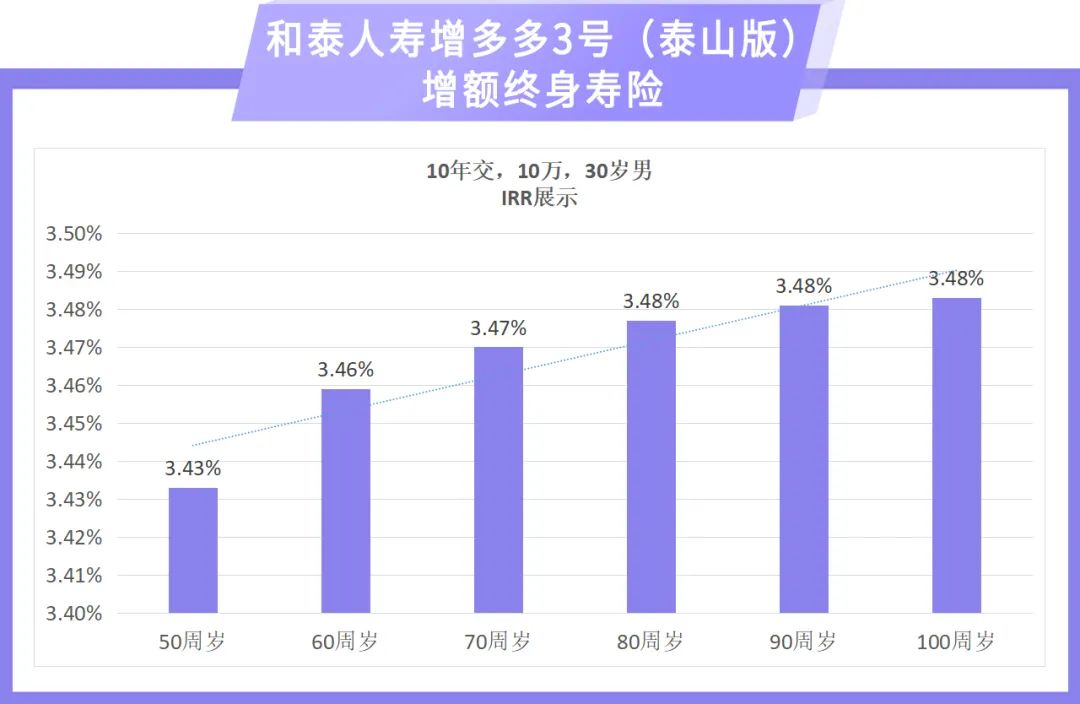

根据最高3.5%预定利率设计的增额终身寿险,保单持有10年或者更久,IRR(真实收益率)就能达到3%左右。

强调关键词——终身。能持有一辈子,持有越久,真实收益率越接近3.5%!

②其次:安全

一直和大家强调稀缺的三种低风险金融工具:

50万以内银行存款;国债;财富类保险。

财富类保险背后有银保监会的强监管,兜底的保险金制度,责任准备金制度,保险保障基金等等的重重保护。除此之外,还有保险法维护投保人、被保险人的利益,安全性非常高。

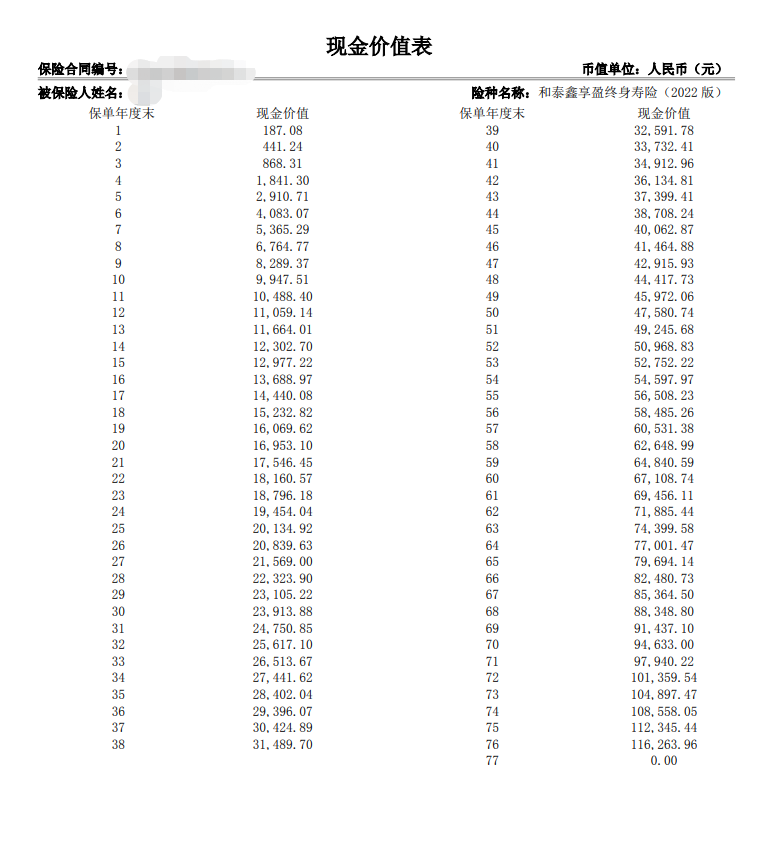

这款增额终身寿险现金价值增长很快,位于市场第一梯队,长期irr高达3.49%。

如上图,在各个年龄增多多3号(泰山版)IRR都处于较高水平,而且不受外界经济环境的影响,终身稳定增长,保单利益确定,安全有保障。

如果不理解IRR也没关系,看看下面这案例~

和先生30岁,程序员一枚,担心以后年纪大了被裁员,所以给自己买了增多多3号(泰山版)应急用,顺便也可以规划以后的养老,房贷每月1万,被裁员后的断供危机要考虑进去。

和先生选择了3年交,每年交10万。

如果41岁被裁,那么可以减保6万应急还房贷,剩余的29万现金价值增值,到60岁差不多快退休时,现金价值已经涨到了66.9万元。

如果需要大笔一点的资金应急,也可以选择保单贷款,41岁那年最多可以贷款差不多23.5万(粗略计算)。

增额终身寿险的优势就是能锁定长期利率,安全性还很高,保单相对灵活,现金价值超过已交保费之后,就处于进可攻退可守的阶段,非常适合当做家庭多元化配置的压舱石。

5年期存款利率比3年期还低;

大额存单利率的不断下降;

养老金预定利率的下降;

...

都是利率下行长河中的小小涟漪,

而接下来怎么穿越长河、锁定利率,

很可能变成我们每个人亟需重视的问题。

图片和文章取自网络,如有版权问题请联系小雨伞