推荐保险

- 给孩子买百万医疗险,这5个坑别踩!附2025年高性价比少儿医疗险测评

- 卷翻了!超级玛丽15号又升级,三大结节都有保障!

- 几百元保到 19 岁!宝宝医疗险这样选,小病大钱都能报(附 2025 年性价比之王投保指南)

- 多次重疾险 “卷王” 登场!重疾险性价比之王,选它就对了!

- 骑小电驴的注意!这款骑行险79元起,保自己、保爱车,还保他人

- 给孩子买百万医疗险,这5个坑别踩!附2025年高性价比少儿医疗险测评

- 几百元保到 19 岁!宝宝医疗险这样选,小病大钱都能报(附 2025 年性价比之王投保指南)

- 卷翻了!超级玛丽15号又升级,三大结节都有保障!

- 多次重疾险 “卷王” 登场!重疾险性价比之王,选它就对了!

- 骑小电驴的注意!这款骑行险79元起,保自己、保爱车,还保他人

全部文章互联网保险

被拿捏了!北京环球影城的“心机”,从418元的门票开始……

在过去的2021最后一个旅游旺季里,北京环球影城不能没有姓名。

前有试营业期间佟丽娅、刘昊然、关晓彤等各大明星的热捧,后有1分钟售罄开园当日所有门票的盛况,开售十秒之内,就登顶了携程全球景区销量第一的宝座。

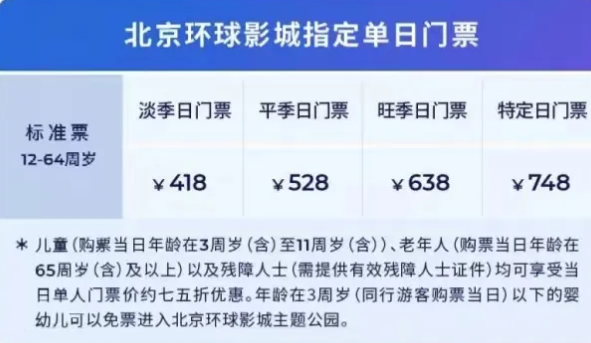

在十一这样的“补偿性旅游”期间,北京环球影城更是成了流量之王,票价曾经一度被黄牛炒到了5000元!但其实正常的票价是418元起,跟黄牛价格比相差很多是不是,但是消费报告显示,环球影城的人均消费是3300元。

可以说很多人预期只花四百多,最后却不知不自觉花了三千多,这个差距快赶上买黄牛票了。

也是说,门票只是商家让你自愿掏出的第一笔钱。今天这篇文章我们来一起探究2件事:

1.门票定价暗藏玄机,看你是如何被商家“拿捏”的?

环球影城这种乐园的定价其实是抓准了消费者的心理,每种价格都暗藏玄机。

与迪士尼档数一样,北京环球影城门票价格分为四档,最便宜的一档定价418元,对标迪士尼的最低一档399元,这样定价,一是方便打出“内地最贵主题乐园”的噱头,二是十几块的小差距,不会让自己没了价格优势。

第二,除了入园门票,环球影城还推出了游玩项目可走快速通道的“优速通”。

400元优速通的可以每个项目走一次快速通道

500元优速通的则可以无限次走快速通道

价格仅相差一百,乍一想500元的似乎划算很多。

此外,价格更贵也更方便一点的还有贵宾体验票,包含入园门票、贵宾快速入园通道、免排队玩遍所有景点、全程专属导览服务等。价格是根据淡旺季浮动的,1200元/人起。如果你已经买了门票+优速通,花费918元,只要再多花200多,就能直接享受最便捷的贵宾体验,你花不花?

事实证明,环球影城抢票难度:贵宾体验票>优速通>门票

由于这种主题乐园的沉浸式体验大受欢迎,不少朋友都喊着要办年卡。这其中又是如何营销的呢?参考上海迪士尼,它会跟你说:入园当天可以凭门票办理年卡,可以用门票抵扣同等金额的钱,而且只有当天有效。

而且这里年卡的金额比“贵宾体验”票也就贵几百块,这样一比较,年卡也挺划算。最后,你从一个只打算花个四百多的一次性游客,变成了花费一千多的尊贵年卡用户。

这里利用的是消费心理学里的“比例偏见”,人们对比例的感知,往往比数值本身的感知更敏感。比如星巴克的中杯、大杯和超大杯,价格相差3元的设计也是一样的道理。

其实在很多地方我们都能遇到这类消费场景,而我们也正是由于比例偏见,才被这些商家给拿捏了,那这种定价逻辑是消费陷阱吗,还是真的划算呢?这个钱到底花得值不值?

我们就从两类门票:年卡和次卡的价格来展开说。

2. 经济学角度告诉你如何购买门票更划算?年卡真的比次卡更划算吗?

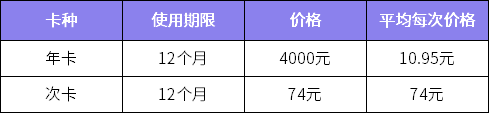

举一个大家比较好理解的栗子,以一个健身房的收费为例:

一种是年卡,价格4000元,有效期一年,如果直接按照一年365次计算那么平均每次价格是10.95元,另一种是次卡,一每次74元,有效期也是一年。

这样看还挺划算的,但没有考虑到使用概率的问题。

假设健身房年底的数据是,所有会员只有30%的人去100次,70%的人去30次。

那么如果不买年卡,这一年的健身实际花费应该这么算:

100×74×30%+30×74×70%=3774元

从金额的数值来看,如果考虑到概率不买年卡的实际花费便宜226元。只看数值,确实不划算,但是从经济学的角度来说,数值上的亏了,不是真的亏了,这里还会考虑到一个效用的因素,可以简单理解成,就是某一样东西对我们的满足程度。

结合比例偏见看,这两百多的价格差距,其实给人的感受并不明显,没有便宜多少,但是花费两百多就有不限次数的健身选择权、确定感,这里的效用其实是大大提升了。

所以买年卡,并不一定是亏的。

其实结合经济学里的概率和效用,我们也可以来解释保险相关的问题。比如买消费型保险,用不到就是亏了?

3.买消费型保险,用不到就是亏了?

当然不是。

举个栗子,假设张总有100万资产,一年后有0.1%的概率资产变为0,有99.9%的概率还是100万。假设有一种保险,保费1万,可以保障其100万的资产,期限一年。

那他买这个保险划算吗?

如果不买保险,那么一年后他的总资产为:100万*99.9%+0*0.1%=99.9万

如果买保险,那么一年后他的总资产为:99万*99.9%+100万*0.1%=99万

注:本案例为了方便大家理解,有一定的简化。

可以看到,买与不买有9000元的差距,那买了划算吗?

划算。这里再结合一个经济学的规律,叫做损失厌恶。是指人们对于财富的损失比对财富的增加更为敏感,就是说一样数额的钱,损失了所带来的的痛苦要远远大于获得的快乐。

大家可以做2个心理学测试感受一下:如果让你投入一笔钱,现在有2个方案,你选哪个?

方案A:必定能赚1000元;

方案B:有50%的可能会赚到2000元,另有50%的可能不赚钱。

然后看另一个测试,还是2个方案,这次你选哪个?

方案A:必然损失1000元;

方案B:有50%的可能会损失2000元,另有50%的可能没有任何损失。

以上两项在概率学中一样的测试,在心理学中却有着截然不同结果。第一项大部分人选“方案A”,第二项大部分人选“方案B”,这就是损失厌恶。

回到上面的案例,也是说,对于已经拥有100万资产的张总,9000元的差别感受并不会很深,但是但凡有损失100万的可能,都是很令人担忧的。

花1万块买保险,虽然一年后的资产比不买保险少了9000元,但是这份保险给到了张总确定性的保障,起到的效用是很大的。

所以买这份保险并不亏。

而从保险行为经济学上来说,投保正是一种遵照最大效用原则的理性行为。买消费型保险,除了买到了一份保障,还有一份很大的安心,对于我们来说效用也是提升的。

看到这里相信大家,对自己花出去的钱到底值不值得、买的东西到底划不划算,有了一定的判断。

从经济学的角度其实可以解释很多生活中的现象,换个视角看世界,你会发现很多被忽视的真相。

最后,如果你对保险还有任何疑问,也可以点击下方按钮预约保险顾问一对一咨询哦,还可以免费定制专属保障方案。

图片和文章取自网络,如有版权问题请联系小雨伞